L’investissement dans les résidences étudiantes représente une opportunité lucrative, d’autant plus lorsqu’on considère les avantages fiscaux associés. Ces derniers, souvent méconnus, peuvent considérablement améliorer la rentabilité de ce type d’investissement. Effectivement, de nombreux dispositifs légaux permettent de réduire le montant de l’impôt sur le revenu, de bénéficier d’exonérations de taxes foncières et d’optimiser le rendement du capital investi. C’est une option attrayante pour les investisseurs cherchant à diversifier leur portefeuille tout en minimisant leur charge fiscale. Pourtant, une bonne compréhension de ces avantages fiscaux est essentielle pour tirer le meilleur parti de ces opportunités.

Plan de l'article

Investissements en résidences étudiantes : avantages fiscaux à saisir !

Les avantages fiscaux pour les investissements en résidences étudiantes sont nombreux et méritent d’être pris en considération par les investisseurs éclairés. Parmi ces avantages, on retrouve notamment le dispositif de la loi Censi-Bouvard qui permet de bénéficier d’une réduction d’impôt allant jusqu’à 11 % du montant total de l’investissement sur une période pouvant atteindre neuf ans. Cette mesure est un véritable atout pour les investisseurs souhaitant maximiser leur rendement tout en minimisant leur charge fiscale.

A voir aussi : LMNP : quand et comment opter pour ce statut fiscal en France ?

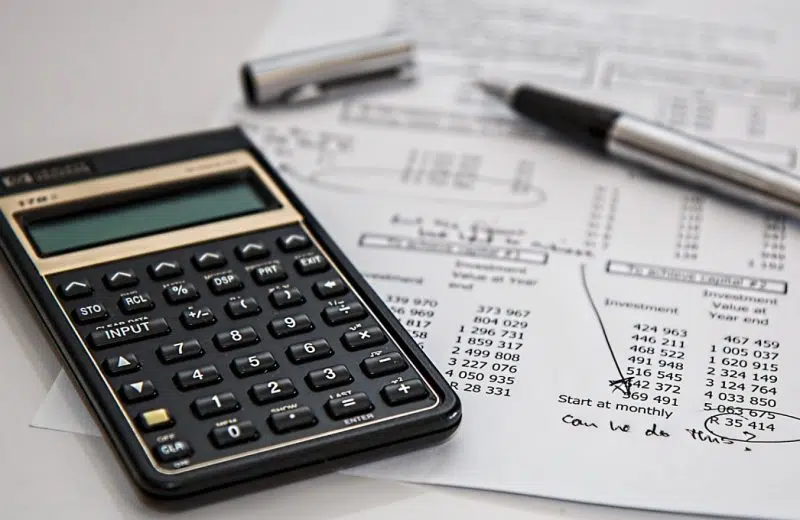

Vous devez mentionner le régime fiscal du LMNP (Loueur Meublé Non Professionnel) qui offre des avantages significatifs aux propriétaires de résidences étudiantes. Ce régime permet notamment de déduire certaines charges liées à l’exploitation du bien immobilier, telles que les frais d’entretien et de réparation, les intérêts d’emprunt ou encore l’amortissement du mobilier.

Pour pouvoir bénéficier pleinement des avantages fiscaux liés aux investissements dans les résidences étudiantes, vous devez respecter certains critères spécifiques. Le logement doit être loué meublé et répondre à certaines normes imposées par la législation en vigueur. Il faut veiller à choisir un gestionnaire professionnel fiable afin d’assurer une bonne gestion locative et ainsi optimiser la rentabilité du bien.

A lire aussi : Fin du dispositif Pinel : date de fin et conditions pour en profiter avant la fin

Dans cette optique, quelques conseils peuvent aider à maximiser ces atouts fiscaux dans ce type d’investissement immobilier. Tout d’abord, il est primordial de se renseigner en amont sur les différentes mesures fiscales existantes et de bien comprendre leurs implications. Il est recommandé de se faire accompagner par des professionnels spécialisés dans le domaine qui pourront apporter leur expertise et aider à prendre les meilleures décisions fiscales.

Investir dans une résidence étudiante peut s’avérer être un choix judicieux tant sur le plan financier que fiscal. Les avantages fiscaux offerts par ce type d’investissement sont indéniables et permettent aux investisseurs avisés de bénéficier d’une rentabilité intéressante tout en réduisant leur charge fiscale. Toutefois, vous devez bien comprendre ces dispositifs afin de pouvoir les exploiter au maximum et d’être accompagné par des professionnels compétents pour optimiser cette démarche lucrative.

Mesures fiscales pour investir dans les résidences étudiantes

Dans le domaine des résidences étudiantes, il existe différentes mesures fiscales à prendre en compte afin d’optimiser son investissement. Parmi ces mesures, on retrouve tout d’abord la possibilité de bénéficier du régime fiscal du LMNP (Loueur Meublé Non Professionnel). Ce régime offre de nombreux avantages aux propriétaires qui décident de louer leur bien immobilier meublé.

En optant pour le statut LMNP, les propriétaires peuvent déduire certaines charges liées à l’exploitation du bien. Il est ainsi possible de déduire les frais d’entretien et de réparation, les intérêts d’emprunt ou encore l’amortissement du mobilier. Ces déductions permettent donc de réduire le montant imposable des revenus locatifs générés par la résidence étudiante.

Si vous choisissez d’investir dans une résidence étudiante gérée par un professionnel, vous pouvez aussi bénéficier du dispositif Censi-Bouvard. Cette mesure fiscale permet aux investisseurs de profiter d’une réduction d’impôt pouvant aller jusqu’à 11% du montant total de l’investissement sur une période allant jusqu’à neuf ans. Il s’agit là d’un avantage financier non négligeable qui contribue grandement à la rentabilité globale de l’investissement.

Il faut souligner que ces différents dispositifs fiscaux sont soumis à certaines conditions et obligations. Par exemple, pour pouvoir bénéficier des avantages du statut LMNP, il faut respecter certains critères tels que mettre en location un logement meublé répondant aux normes imposées par la législation. De même, pour profiter de la réduction d’impôt liée au dispositif Censi-Bouvard, il faut s’assurer que le gestionnaire de la résidence étudiante soit un professionnel fiable et expérimenté.

Il est donc primordial de se renseigner en amont sur ces différentes mesures fiscales et d’être accompagné par des spécialistes du domaine qui sauront guider les investisseurs dans leurs choix. Effectivement, chaque situation est unique et nécessite une analyse approfondie afin de déterminer quelle mesure fiscale correspondra le mieux aux objectifs financiers de l’investisseur.

Investir dans une résidence étudiante offre des avantages fiscaux non négligeables. Les dispositifs tels que le LMNP ou encore le Censi-Bouvard permettent aux propriétaires d’optimiser leur rendement tout en réduisant leur charge fiscale. Toutefois, il faut bien comprendre ces mesures ainsi que leurs implications afin d’en tirer pleinement profit. Faire appel à des experts dans ce domaine peut s’avérer judicieux pour prendre les bonnes décisions et maximiser son investissement.

Investissements en résidences étudiantes : conseils fiscaux pour optimiser votre projet

Lorsqu’il s’agit de maximiser les atouts fiscaux dans les investissements en résidences étudiantes, pensez à bien prendre en compte quelques conseils judicieux. Choisissez soigneusement l’emplacement de votre bien immobilier. Optez pour des villes universitaires dynamiques où la demande locative est forte. Les grandes métropoles et les villes accueillant plusieurs établissements d’enseignement supérieur sont souvent un choix judicieux.

Pensez à diversifier vos investissements en résidences étudiantes. En plus du régime fiscal LMNP (Loueur Meublé Non Professionnel), vous pouvez aussi envisager le dispositif Censi-Bouvard ou la loi Pinel. Ces différentes options offrent des avantages fiscaux intéressants et permettent de réduire significativement votre imposition.

N’oubliez pas que l’aménagement intérieur joue un rôle crucial dans la location d’une résidence étudiante.